Interpretando el mercado

D. Martínez Burzaco |

|

|

Con

las Bolsas estadounidenses tomando un respiro, los inversores intentan

detectar oportunidades en otros mercados para lo que resta del año. Si bien

durante los primeros ocho meses hubo una fuerte correlación entre la performance de los

activos y el flujo de capitales, quizás sea el momento de pensar en ser un

contrario.

|

Por un lado, nos acercamos cada vez más al "Día D" para la Reserva Federal (Fed) y su ajuste en la política monetaria expansiva. Asimismo, este proceso se llevará a cabo con una transición en el mando del organismo ante la pronta salida de Ben Bernanke y la llegada de alguien que deberá tener la mano de un cirujano para evitar que la economía colapse cuando se saquen los estímulos.

Cuando revisamos la última transición de la Fed, los recuerdos no son los mejores. El 1 de febrero de 2006, Bernanke tomaba el asiento presidencial de la entidad y el saliente era un personaje muy alabado por Wall Street: Alan Greenspan.

Tan sólo un año y medio después de asumir el cargo, Bernanke tuvo que lidiar con la explosión del mercado inmobiliario tras una "exuberancia irracional" en el manejo del sistema de hipotecas en Estados Unidos, que puso al borde de la depresión a la principal economía del mundo. No debemos olvidarnos de que gran parte de esta burbuja inmobiliaria fue fomentada por el propio Greenspan, al reducir las tasas de interés de referencia a un mínimo de 50 años.

Esperemos que la actual transición sea menos caótica, aunque hay inconsistencias que amenazan con terminar la tranquilidad actual...

Por el otro lado estamos en presencia de un "ataque" contra el paradigma de los países emergentes. La salida masiva de fondos de esos mercados genera una presión devaluatoria sobre las monedas y alimenta las expectativas inflacionarias. Así, el rol de compensación global que había sido otorgado a estas naciones ante la debilidad del mundo desarrollado entra en una zona gris.

¿No es demasiado el castigo para estas regiones? ¿Acaso sus fundamentos económicos no están lo suficientemente sólidos para soportar el embate causado por el cambio de escenario global?

SEGUIR EL DINERO FUE UN GRAN NEGOCIO... ¿HASTA AHORA?

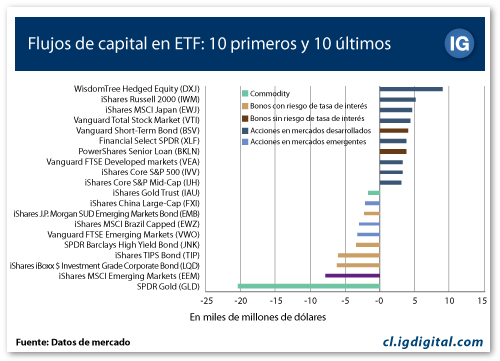

Remitiéndonos nuevamente a la performance de los activos financieros en el año, es necesario hacer hincapié en el comportamiento del dinero a lo largo de estos meses. En este sentido, analizar los flujos de capital evidenciados en el mercado de los ETF puede darnos una perspectiva completa al respecto:

El gráfico anterior muestra los 10 ETF que más ingreso de dinero tuvieron en lo que va del año y los 10 que más salida de capital han soportado.

Vinculando ese flujo con el desempeño de los activos en cuestión, existe una clara correlación positiva: los instrumentos que mayor flujo de capital recibieron son los que se encuentran dentro de los que más subieron en el año; el mismo razonamiento es aplicable para los ETF de peor rendimiento anual.

Por ejemplo, los tres ETF que más ingresos de fondos recibieron en el año, el DXJ, el IWM y el EWJ, acumulan mejoras de 20,9%, 18,9% y 13,3% respectivamente. En el lado opuesto, los ETF que más salida de fondos soportaron son el GLD, el EEM y el LQD, siendo sus rendimientos -17,3%, -14,5% y -7,5%.

Es evidente que los inversores que han seguido la ruta del dinero han salido beneficiados de este comportamiento. En líneas generales, las acciones de los mercados desarrollados (Japón y Estados Unidos) han sido los más buscados por los flujos de capitales en detrimento de las acciones y bonos de mercados emergentes y los commodities, especialmente los metales preciosos.

El consenso actual muestra una tendencia por sobreponderar las acciones europeas, admitiendo que lo peor de la crisis económica podría haber sido dejado de lado, mientras que la cautela sobre las acciones emergentes continúa.

Es por eso que no me sorprende que durante el último mes la renta variable del Viejo Continente haya mostrado una performance más que aceptable, mientras que las acciones de la "periferia" hayan continuado golpeadas.

Sin embargo, creo que podríamos estar ante un punto de inflexión para los emergentes. El retroceso de las Bolsas de estos países ha vuelto atractivas a las valuaciones de las acciones de este tipo, en comparación con sus pares del mundo desarrollado.

A esta altura, quizás sea conveniente adoptar el rol de "contrario", al menos con una parte de sus inversiones. El camino no estará exento de volatilidad, pero puede ser muy redituable apuntando a los próximos meses.

Si usted ingresó en la zona de definiciones para con sus ahorros, le podemos brindar una herramienta vital para la toma de decisiones como es la Revista Inversor Global. Si está interesado en conocer más, lo invito a hacer click aquí.

Un cordial saludo,

Diego.

P.D: Si quiere mantenerse actualizado sobre recomendaciones y estrategias de inversión, lo invito a seguirme en Twitter: @diegomb80

No hay comentarios.:

Publicar un comentario