Fue hace unos dos meses que ILC comenzó a sondear la posibilidad de comprar el control de Banco Internacional. Y desde ese momento, las fichas comenzaron a moverse. Para ello, Julio Jaraquemada, quien entonces era presidente de la entidad financiera del grupo ligado a las familias Navarro, Elberg, Schiess y Jaraquemada, pasó a ocupar el mismo cargo, pero ahora en el holding Baninter, del cual se desprende el banco. Desde ahí, una de sus funciones iba a ser coordinar y analizar la forma en la cual se podría llevar adelante la operación, si ésta se concretaba. Algo que finalmente ocurrió ayer.

Estructura

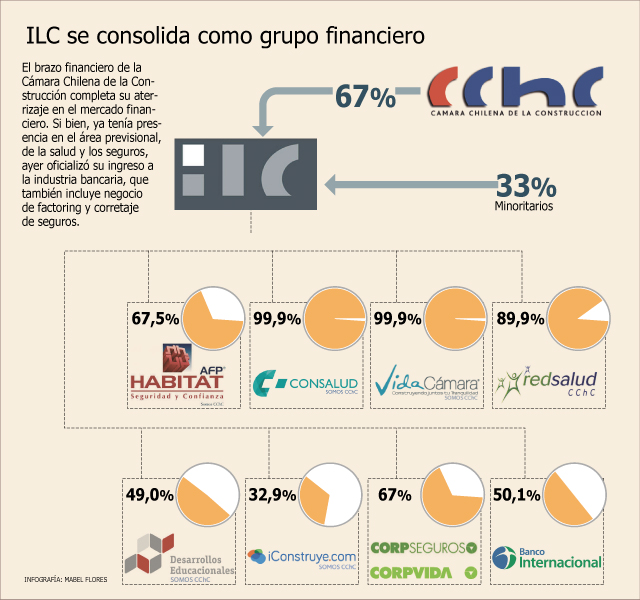

Baninter e ILC optaron por una asociación estratégica, en la cual el último ejercerá el control tras conseguir el 50,1% de los papeles de la entidad financiera. El proceso contempla, entre otras etapas, el lanzamiento de una OPA de acciones por el 100% de las acciones de Banco Internacional, en donde Baninter venderá el 37,13% de los papeles, por un monto de $ 45.379 millones. Además, ILC concurrirá a un aumento de capital por $ 20.000 millones con lo que alcanzaría el control. Esto implicará también adquirir ese porcentaje del Factoring y de la Corredora de Seguros. Tras esto, las dos entidades aporta- rán sus respectivas participaciones en la sociedad matriz que se conformará para esta alianza y suscribirán un pacto de accionistas con acuerdo de actuación conjunta. La operación está sujeta a la nego- ciación de contratos, la realización de un due diligence y la obtención de las aprobaciones correspondientes, lo que debería concluir entre fines de este año y comienzos de 2015.

Eterno candidato

Banco Internacional era uno de los candidatos frecuentes a sercomprado cada vez que desde el mercado surgían rumores de que algún actor extranjero quería in- gresar a la banca local. La razón es que es una de los pocas entidades de capitales 100% chilenos y un tamaño de mercado "cómodo" para comenzar a operar. Por ello, varias veces se mantu- vieron reuniones con interesados en la entidad financiera, pero siempre la piedra de tope era la mismo: el precio. Y es que en una industria donde el punto de mercado es más caro respecto de países comparables, el Internacional pedía incluso más de lo que se había establecido en las últimas operaciones. Esto porque, según afirman fuentes del grupo, no había ningún interés en vender en una economía que venía creciendo de forma sostenida durante los últimos años, y en el que la banca se movía en un marco regulatorio prácticamente sin variaciones. Sin embargo, la situación cambió. Según comenta la misma fuente, las regulaciones del último tiempo para la banca elevaron en demasía los costos de las entidades financie- ras, lo que comenzó a pegar más fuerte en aquellos con una menor participación en la industria. De hecho, según afirmó, "los socios ya no recibían nada, uno se olvidó de los dividendos", lo que hizo que, finalmente, aceptaran una oferta que según entendidos, es bastante inferior a otras que habían recibido con anterioridad. Eso sí, recalcan que los socios contaban con el capital para inyectar los recursos, pero que finalmente se necesitaba otro tipo de matriz financiera, "como ya lo está siendo ILC, tienen compañías de seguros, AFP, de todo, y lo que les faltaba era esto". Es más, agregan que ésta podría ser la primera señal de la consolidación del sector, en el que prevalezca un número más acotado de actores, pero con mayores espaldas financieras para capitalizar todas las veces que sea necesario y así poder asegurar un crecimiento sostenible, acorde al cumplimiento de los requerimientos que establece el regulador.

VENTAJAS DE LA ASOCIACIÓN

Una de las ventajas que implica este acuerdo con ILC, según explican ejecutivos conocedores del proceso, es la potencialidad de expansión para la entidad financiera. Esto porque además del crecimiento que conlleva la posibilidad de realizar transacciones de largo plazo, que aseguran un flujo futuro, también se pueden realizar asesorías en diferentes ámbitos. "Éste es un socio estratégico, no es un capitalista como había sucedido antes, y eso es muy positivo para el banco", afirmó el ejecutivo, agregando que en un primer momento, la operación del banco no va a sufrir cambios desde el punto de vista de foco en el mercado, y que la plana ejecutiva no sería redefinida. Se destaca que ante el nuevo escenario regulatorio, la oportunidad de crecer asociado con una entidad con espaldas financieras, generaría mayores oportunidades para aumentar la participación de mercado.

www.df.cl

No hay comentarios.:

Publicar un comentario